最後更新: 2025-12-12

快思慢想簡介

《快思慢想》Thinking, Fast and Slow 的作者丹尼爾•康納曼 (Daniel Kahneman),他是著名的心理學家和2002諾貝爾經濟學獎得主,他的研究奠定了行為經濟學的基礎,於2024年3月27日逝世,享年90歲。他的書是許多人在投資研究初期推薦的讀物,對於在了解自己思維方式有很大的啟發。

這是一本於2011年出版的書籍,專門探索人類的思考與決策過程,由作者精心創作無疑是心理學領域的開創性之作。

在面對2008年的全球金融危機和隨後的經濟不確定性時,人們對行為經濟學的興趣日益增長,這本書因此受到了廣大讀者的喜愛,在全球學術界和大眾文化中引起了廣泛的共鳴。

書中詳細闡述了人類思考過程中的兩種模式:快速、直覺的”系統 1 “和緩慢、理性的”系統 2 “。 作者透過這兩個系統解釋了無數日常生活、實驗證據、生動案例中的判斷與決策,並指出這兩種思考模式在我們的決策中,包括在高度專業的領域如金融投資上,都扮演著重要的角色。

關於作者

丹尼爾·卡內曼 (Daniel Kahneman) 的早年生活在以色列度過,後來前往巴黎大學和希伯來大學就讀,他在後者獲得了心理學學位。 卡內曼對人類思考過程的興趣始於這個時期。

他與阿莫斯·特沃斯基(Amos Tversky)共同開創了行為經濟學這一學科,他們強調經濟決策中心理學的作用,使他們在心理學和經濟學領域成為了重要人物。 卡內曼的研究改變了人們對「理性經濟人」的傳統看法,讓人們意識到情緒和直覺對經濟行為的深遠影響。

丹尼爾·卡尼曼在2002年因對經濟科學的貢獻,尤其是在決策時的非理性行為方面的研究,獲得了諾貝爾經濟學獎。

代表作者在心理學對經濟學的貢獻得到了認可,解釋了行為經濟學跟決策中的重要性。

丹尼爾在世界經濟論壇會議上2013 年年上台討論《快思慢想》

第一部:兩個系統 Two Systems

《快思慢想》將人腦的思考方式分為兩種不同的系統:系統一(System 1)和系統二(System 2)。這兩個系統在我們的認知過程中發揮著不同但互補的作用。以下是對這兩種思維方式的介紹:

系統一(System 1)

系統一是一種快速、自動、經常無意識的思考方式。它基於直覺而非深度分析,能夠迅速做出判斷或評估,而無需太多的精神能量。系統一負責處理日常生活中的大部分決策和認知任務,如識別聲音屬於友善或威脅、駕車時的自動反應等。

Ex:書中提及一個經典,當人們看到“2+2=”時,答案“4”幾乎會立即自動地浮現在腦海中。這種自動反應就是系統一的工作方式。

系統二(System 2)

系統二則是一種慢速、努力、有意識的思考方式。它在處理復雜任務、做出困難決定或評估需要深思熟慮的情況下發揮作用。系統二需要集中注意力和精力,因此比系統一更容易感受到疲勞。

Ex”在另一個例子中,如果問你 “17×24” 是多少?”大部分人無法立即給出答案,而需要切換到系統二來進行複雜的計算。

另一舉例如下:

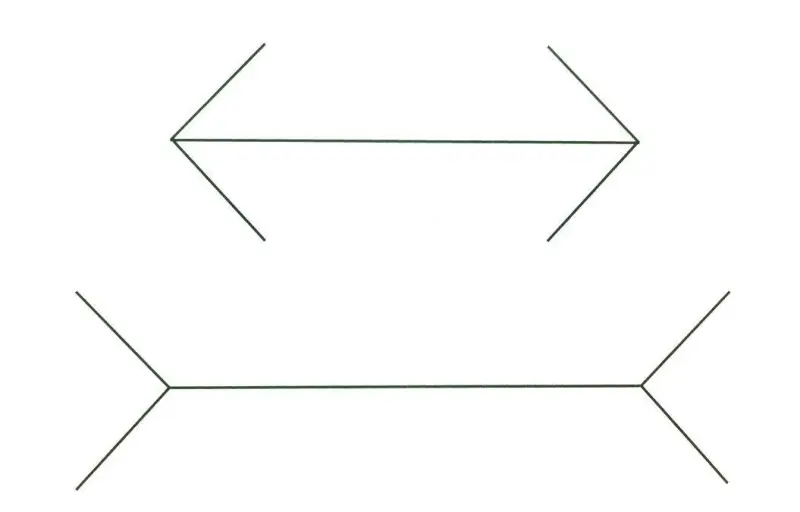

這張圖很尋常:兩條不同長度的平行線,尾端附有指向不同方向的鰭狀物,下面那條顯然比上面那條長,這是我們看到的,我們當然相信自己親眼見到的東西。假如你曾經看過這張圖,你應該知道這就是有名的繆萊二氏錯覺(Müller-Lyer )。只要拿把尺測量一下,就知道它們是一樣長的兩條線。

兩者的角色和影響

系統一和系統二各自在思維過程中扮演著不同的角色。

系統 一 讓我們能夠快速應對日常情況和簡單任務,增加了效率,然而,它也容易使我們陷入認知偏見和錯誤判斷。

系統二 則允許我們深入分析和解決複雜問題,避免了直覺上的錯誤,但它的運作需要更多的認知資源。

兩個系統之間的互動影響著我們的決策過程。當面臨決策時,系統一通常先行啟動,提供一個初步判斷;如果任務超出它的處理範圍,或者當我們感覺到需要更深入地思考時,系統二則介入,提供更精確和深思熟慮的解決方案。

Ex: 書中提到一個貌似簡單的問題來說明兩種系統如何互動:一根球拍和一個球的價格總和是1.10美元,球拍比球貴1美元,那麼球的價格是多少?許多人的直覺反應會是10美分,這是系統一的直覺作用。

然而,仔細計算后會發現正確答案其實是5美分,這需要系統二的深度思考。

霍華德·馬克斯( Howard Marks)的《投資最重要的事》裡面也有講述類似的理論,有異曲同工之處。

第二部:捷徑與偏見 Heuristics and Bias

“捷徑與偏見”(Heuristics and Biases)討論人們在思考問題時,為了節省時間和精力,會使用一些簡單的、直覺的思維方式,它們可以幫助我們迅速做出判斷,但這些思維方式也經常導致系統性的偏見和錯誤。

作者通常會引用心理學實驗來說明這些概念,例如:

- 可得性捷思法(Availability Heuristic)

人們傾向於根據能夠容易想到的例子來評估該事情的頻繁程度或可能性。

Ex:一個常見的實驗例子是,如果人們最近聽說了多起飛機事故,他們可能會過高估計飛行的危險性,即便統計數據顯示飛行仍是非常安全的交通工具。

- 代表性捷思法(Representativeness Heuristic)

我們常常根據對某事物的原型或刻板印象來判斷它屬於哪一類。

Ex: 假如有一個謹慎、有條不紊的人,人們可能會假設此人是會計師,而非其他職業,因為他的特質看起來更符合人們對於會計師的刻板印象。

- 錨定效應(Anchoring Effect)

這是指在我們對特定問題下判斷時,會先前從獲得的資訊(錨定點)開始,這會對我們的判斷有重要的影響。

Ex: 作者進行的一個實驗讓參與者觀察一個轉動的輪盤,其後問他們聯合國幾個國家是非洲國家。發現輪盤數字的高低會影響人們的估計,即使這個數字與問題無關。

這些範例不僅揭示了我們思維的局限性,了解這些啟發法則和偏誤的存在,教給我們如何識別和應對潛在的判斷錯誤,可以幫助我們提高決策的質量,同時更加自覺地應對這些系統性的認知錯誤。

第三部:過度自信 Overconfidence

在該章節中,作者指出,過度自信是每個人都能踩到的認知陷阱,它是指個體對自己的知識、能力過於樂觀,進而導致決策盲目的現象。

這種心理現像在金融投資領域表現得特別明顯,許多投資人都會因為對自己決策的過度自信,而忽略了市場的風險,導致投資失敗。

過度自信的問題在於人們通常會高估自己對資訊的理解和預測的準確性,從而陷入了自我誤導的螺旋。

例如,投資人往往過度自信地認為自己能夠準確預測公司業績或股票行情,這就使得他們易於忽視其他重要的訊息,如市場動態、經濟趨勢等。

作者也提出了 “幻覺優勢” 的觀念,他認為過度自信不僅來自人們對自身能力的高估,也來自人們對他人能力的低估。 在金融市場上,投資人往往認為自己比其他市場參與者更聰明或了解市場,而忽略了他人也可能比自己更有經驗或資訊。

了解和識別過度自信的陷阱,有助於我們做出更理智、更明智的投資決策。 我們需要在做決策時保持謹慎和客觀,對各種可能性保持開放的態度,並儘量獲取並綜合多元的信息,而不是僅憑個人的判斷和直覺導致投資過程中的認知偏差。

第四部:選擇 Choices

“前景理論 (Prospect Theory)”,這是作者和阿莫斯·特沃斯基共同提出的。在前景理論中,我們的選擇並非建立在最終的財富狀態,而是來自於對獲得或失去某事物的可能性的評估。換句話說,當處理風險決策時,我們不是在思考最終結果,而是在評估它們相對於我們當前狀態的變化。

這也解釋了為何人們既會過度害怕損失也能過分期待獲利。作者稱之為 “損失厭惡” :人們對於同等數量的損失,其感知的痛苦程度總是超過於對同等數量的獲利所感受的快樂。這就是人們在投資的時候為何會如此恐懼虧損。

人類普遍具有的決策偏誤,叫做 “確定性效應”。人們傾向於選擇確定的回報而非未知的風險,即使長遠來看接受風險可能帶來更大的收益。這種現象在很多金融決策中都能找到,例如: 人們總是選擇穩定的匯率,即使浮動匯率可能帶來更高的回報。

人類的選擇行為並非完全理性的,這就是為什麼我們需要幫助來避免犯下可避免的錯誤。

Photo by Aaron Andrew Ang on Unsplash

第五部:兩個自我 Two Selves

我們常常覺得自己有兩個自我,兩個常常給出不一致的人生答案。作者的”兩個自我”理論,基本上是以我們對體驗與記憶的理解作為基礎。

經驗自我(Experiencing Self): 這是指在當下經歷事件時的自我。它是流動的現實感受,涵蓋了我們感知每一刻幸福、悲傷、享受或痛苦的直接體驗。

記憶自我(Remembering Self): 這則是在回顧過去時形成的自我。它建立故事,記憶過去的事件,並從中提取意義和教訓,這些回憶會影響我們對生活的整體滿意度感知。

作者透過一個極為有趣的實驗來解釋這一概念,他會先將受試者的手放入冰冷的水中,讓他們處於一種不舒服的狀態,然後再給予他們一些溫暖的感覺,之後問受試者他們對這一體驗的記憶。大多數人記得的是溫暖的感覺,因為這就是”記憶自我”,我們傾向於記住高潮部分和結局部分

然而實際上,這項實驗中,由於”體驗自我”在痛苦的環境下體驗了更長的時間,因此總體下來,痛苦的感覺應該是較多的。但這不會影響”記憶自我”,因為它只關心有意義的結果,說到底,這也就是人們所說的 “終點效應”。

這顯示了在評估過去的經歷時,”回憶自我” 如何主宰了”經歷自我”,並可能導致對於未來經歷預期的扭曲。在金融決策中,這代表著投資者可能根據他們對過去投資結果的記憶(特別是近期的成功或失敗的記憶)來規劃未來的投資策略,而非基於長期的實際投資表現。

這個理論反映了記憶與經歷之間的關係以及我們如何可能基於一個瑕疵的回憶系統來做出決策,而不是一個準確反映實際經歷的系統。理解它們的差異以及它們如何影響我們對於幸福和選擇的看法,對於提高我們的生活質量和決策質量至關重要。

BK的觀點:理解人類思維和決策過程框架

《快思慢想》對我來說不是一本很好讀的書,雖然裡面有些圖片加以輔助,但是裡面有太多的心理學理論我不能直覺的將它一次的明瞭的閱讀。

但是現在仔細回想,作者應該是要邀請我們慢慢地閱讀,使用系統二的方式重新思考我們的心理思維。

書中也用了許多投資案例,丹尼爾不是一為投資家,這本是也不是投資書而是一本豐富人類心理認知知識的著作。而然在投資領域,這些心理策略卻可能引導我們做出比較正確的投資決策。

以投資案例來說,投資者常常使用”代表性捷思法”去做一些投資決定,也就是根據某公司最近的績效來評價其未來的表現。

例如,如果一家公司最近公布出色的財報,投資者可能會預期該公司將在未來也有優異的表現。但事實上,過去(或現況)的表現並不保證未來的結果,這就是這種捷思法可能帶來的失真。

“兩個自我” 在投資的過程中也十分相關,因為投資人也其實常常也會受到它的影響。

比如說,當投資者面臨緊張的市場波動時,”體驗自我” 可能會本能地感到恐慌,以至於賣掉自己的投資,導致潛在的損失;而如果投資者能讓 “記憶自我” 介入,他們可能會選擇忽略這些短期波動,專注於長期的投資視角,因此做出更理性的決策。

這本書為我們提供了一個理解人類思維和決策過程,它還讓我們對自身的認知偏差和局限性有了更深的了解。我們的決策受許多心理因素影響,理解這些因素並尋找如何避免其負面影響,我們需要持續學習,更新我們的知識庫,並時時保持一個警惕與清晰的頭腦。

對於心理學、經濟學有興趣,或者只是希望了解自己思維方式的人來說,《快思慢想》都是一本不容錯過的好書。

🛒📕金石堂購買網址:快思慢想(2023年新版)

資料參考 Reference:

https://en.wikipedia.org/wiki/Daniel_Kahneman

https://en.wikipedia.org/wiki/Thinking,_Fast_and_Slow